|

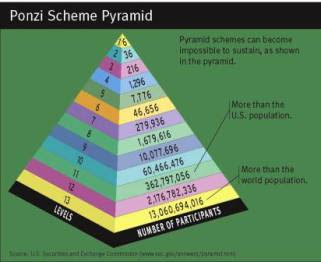

| Μια πυραμιδική απεικόνιση ενός γιγάντιου συστήματος PONZI. |

Ο Mario Blejer, πρώην διοικητής της κεντρικής τράπεζας της Αργεντινής καθώς και πρώην υπάλληλος του ΔΝΤ, σε μια εκπληκτική έκθεση στους Financial Time έχει δηλώσει ότι τα bailouts ευρωζώνης λειτουργούν ως ένα γιγαντιαίο σύστημα Ponzi εναντίον των φορολογουμένων της ΕΕ.

Και παραδέχεται ότι τα διάφορα bailouts (ΔΗΛΑΔΗ η απαλλαγή από υποχρεώσεις με την εκχώρηση νομής δημοσίου πλούτου) της ΕΥΡΩΖΩΝΗΣ είναι ένα σύστημα Ponzi αλλα «ΔΗΜΟΣΙΟΥ ΤΟΜΕΑ»

Η ΑΠΑΤΗ Ponzi συμφωνα με την εγκυκλοπαίδεια Wikipedia:

Ένα σύστημα Ponzi είναι μια απατηλή επένδυση, μια επιχείρηση που πληρώνει αποδόσεις για τους επενδυτές, όχι από κανένα πραγματικό κέρδος που πραγματοποιεί η οργάνωση της, αλλά από τα χρήματα τα δικά τους ή τα χρήματα που καταβάλλονται από μεταγενέστερες επενδυτές.

Το σύστημα Ponzi προσελκύει συνήθως νέους επενδυτές, προσφέροντας αποδόσεις άλλων επενδυτών και δεν μπορεί να εγγυηθεί, τη μορφή σε βραχυπρόθεσμες αποδόσεις που είναι είτε υπερβολικες ή ασυνήθιστα σίγουρες .

Ωστόσο, ΙΔΟΥ ορισμένα χαρακτηριστικά που διακρίνουν τα συστήματα:

α) ΠΥΡΑΜΙΔΑ και

β) πυραμίδα σύστημα PONZI

Μια πυραμίδα είναι βέβαιο ότι θα καταρρεύσει πολύ γρήγορα, διότι απαιτείται αλματώδεις αυξήσεις των συμμετεχόντων για να την στηρίξουν.

Αντιθέτως, τα συστήματα Ponzi μπορούν να επιβιώσουν απλά πείθοντας όλο και περισσότερο τους υπάρχοντες συμμετέχοντες να «επενδύσουν» τα χρήματά τους, με ένα σχετικά μικρό αριθμό νέων συμμετεχόντων

ΕΔΩ ΛΟΙΠΟΝ ΕΧΟΥΜΕ ΦΥΣΙΚΑ ΤΑ ΛΕΦΤΑ ΤΩΝ ΕΥΡΩΠΑΙΩΝ ΦΟΡΟΛΟΓΟΥΜΕΝΩΝ ΩΣ ΝΕΕΣ ΕΠΕΝΔΥΣΕΙΣ ΣΕ ΑΥΤΟ.

Ένας από τους πυλώνες στους οποίους το ευρώ δημιουργήθηκε ήταν η αρχή της «μη διάσωσης». Όταν όμως η κρίση δημοσίου χρέους έπληξε την ευρωζώνη η αρχή αυτή αθετήθηκε .

Δεδομένου ότι η Ελλάδα, η Ιρλανδία και η Πορτογαλία ήταν σε θέση να εξυπηρετήσει σε βιώσιμα επίπεδα τα χρέη τους, (ΑΣ ΜΗΝ ΕΠΑΝΑΛΑΜΒΑΝΟΥΜΕ ΔΙΑΠΙΣΤΩΣΕΙΣ ΕΓΚΡΙΤΩΝ ΣΧΟΛΙΑΣΤΩΝ ΤΩΡΑ –δάνεια από Κίνα κλπ, κλπ) ένας δόλιος μηχανισμός θεσπίστηκε για να τους προμηθεύσει την απαιτούμενη χρηματοδότηση για την εξυπηρέτηση των υποχρεώσεών τους, όπως ακριβώς γράφει ο κύριος "Blejer (πρώην διοικητής της κεντρικής τράπεζας της Αργεντινής καθως και πρώην υπάλληλος του ΔΝΤ) στους Financial Time.

Ο κύριος Blejer επισημαίνει ότι το bailouts της ευρωζώνης παραβιάζει το Σύνταγμα της ΕΕ το οποίο και αποτελεί κεντρική αρχή του ευρώ.

Στην πραγματικότητα, η πράξη διάσωσης θεωρείται ως μηχανισμός αφερεγγυότατος, διότι το bailouts της ευρωζώνης, από την άλλη πλευρά, απλώς επιτρέπει στη χώρα να οικοδομήσει ένα ασταθές δημόσιο χρέος μαζί με την τελική αστάθεια της οικονομίας που ευκόλως εννοούμενα συνεπάγεται για το μέλλον της ίδιας της χώρας αυτής, αλλά και να περάσει τη χρηματοδότηση αυτών των χρεών σε άλλους φορολογουμένους της ευρωζώνης.

Ο κύριος Blejer επισημαίνει ότι η ΕΕ και το ΔΝΤ έχουν επιβάλει συνθήκες σύνθλιψης για την εξυπηρέτηση του τεράστιου χρέους, στέλνοντας χώρες όπως η Ελλάδα, η Ιρλανδία και η Πορτογαλία σε ένα λεγόμενο σπιράλ θανάτου του χρέους.

Αυτή η χρηματοδότηση παρέχεται, υποτίθεται, σε αντάλλαγμα για την εφαρμογής των μέτρων τους (λιτότητα αλλά και τελειωτική καταστροφή κάθε μορφής ανάπτυξης της οικονομίας) που θα κάνουν όμως και τα βάρη του χρέους τους, τώρα μεγαλύτερα, με μη βιώσιμο μέλλον. Ωστόσο, οι τρόποι που θεσπίζονται για την επίλυση των προβλημάτων του χρέους των χωρών της Ευρωπαϊκής περιφέρειας είναι, προφανώς, μόνο και μόνο για να αναβαθμίσουν το επίπεδο του χρέους κάθε χώρας.

• Ένα παράδειγμα είναι το δάνειο 78 δισ€ ($ 116 δισ.) για την Πορτογαλία. Είναι ισοδύναμο με περισσότερο από 47 τοις εκατό του ακαθάριστου εγχώριου προϊόντος της το 2010, ενδεχομένως αυξάνοντας το δημόσιο χρέος της Πορτογαλίας σε περίπου 120 τοις εκατό του ΑΕΠ, γράφει ο Blejer στους FT.

Συνεχίζοντας δε ο κύριος Blejer σημειώνει ότι "τα χρέη των χωρών θα αυξηθούν (ως ποσοστό του ΑΕΠ τα χρέη στην Ελλάδα, την Ιρλανδία, την Πορτογαλία και την Ισπανία αναμένεται να είναι υψηλότερα από το τέλος του 2012 από ό, τι κατά την έναρξη της κρίσης)."

Επίσης παρατηρεί ότι οι ομολογιούχοι είναι απασχολημένοι αυτήν την στιγμή να μαζέψουν τα περιουσιακά στοιχεία στην Ελλάδα, ενώ μεταφέροντας την αυξανόμενη μερίδα χρέους πάνω στους φορολογουμένους της Ευρώπης.

"Το μερίδιο του χρέους που οφείλεται στον δημόσιο τομέα θα αυξηθεί επίσης (εκτός από τις αγορές ομολόγων και στην Ευρωπαϊκή Κεντρική Τράπεζα, η οποία κατέχει τις υπάρχουσες πληροφορίες 17 τοις εκατό των ομολόγων των χωρών αυτών)" όπως επιγραμματικά γράφει ο Blejer . (ΑΡΑ ΧΡΕΩΝΕΤΑΙ ΟΛΟ ΤΟ ΣΥΣΤΗΜΑ ΕΥΡΩ, ΑΣ ΜΗΝ ΤΟ ΑΓΝΟΟΥΜΕ )

Η διάσωση αυτή γράφει ΥΠΟΤΙΘΕΤΑΙ οτι είναι μόνο ένα προσωρινό πρόβλημα ρευστότητας και ότι η επίσημη χρηματοδότηση βοηθά τις εμπλεκόμενες χώρες να κάνουν τις μεταρρυθμίσεις που θα τους επιτρέψουν ώστε τάχα να επιστρέψουν στην ελεύθερη αγορά υπό κανονικές συνθήκες. ΟΜΩΣ τα ομολογιακά στοιχεία χειραγωγούνται λέει (οίκοι αξιολόγησης πχ. μουντις κλπ κλπ), αλλά το γεγονός είναι ότι αυτή η κατάσταση θα είναι βιώσιμη, μόνο εφόσον είναι διαθέσιμα και πρόσθετα χρηματικά ποσά για να συνεχίζεται αυτή η κομπίνα.

Δηλαδή ο κύριος Blejer δεν θα μπορούσε να είναι πιο σαφής: καθώς λέει στους F.Time..

• Όταν αποδεικνύεται ότι οι χώρες δεν μπορούν να ανταποκριθούν στην λιτότητα και τις διαρθρωτικές συνθήκες που τους επιβλήθηκαν, και ως εκ τούτου δεν μπορούν να επιστρέψουν στην εθελοντική αγορά, τα δάνεια αυτά τελικά θα μεταφερθούν και θα ενισχύονται από τα άλλα μέλη της ευρωζώνης και των διεθνών οργανισμών.

• ΑΡΑ , ΕΣΤΩ ΚΑΙ ΧΩΡΙΣ ΤΗΝ ΑΠΑΤΗ ΤΟΥ ΓΑΠα ΔΙΑ ΤΗΝ ΕΚΔΟΣΗ ΤΩΝ ΕΥΡΩΟΜΟΛΟΓΩΝ, ΟΛΟΚΛΗΡΗ Η ΕΥΡΩΠΗ ΤΩΝ 400 ΕΚΑΤ. ΕΥΡΩΠΑΙΩΝ ΠΟΛΙΤΩΝ ΣΕΡΒΙΡΕΤΑΙ ΠΛΕΟΝ ΣΤΟ ΚΥΡΙΩΣ ΠΙΑΤΟ ΤΩΝ ΤΡΑΠΕΖΙΤΩΝ ΚΑΙ ΛΟΙΠΩΝ ΚΕΡΔΟΣΚΟΠΩΝ.

Ο Blejer υποστηρίζει ότι, επειδή η Ελλάδα είναι η Ελλάδα και όχι το Τσαντ, δεν θα τιμωρηθεί για τους μη υλοποιημένους στόχους λιτότητας που αιτούνται από την ΕΕ και το ΔΝΤ.

Αντ. 'αυτού, (διότι αυτό το σχέδιο χρηματοδοτείται από το δημόσιο και όχι από ιδιώτες επενδυτές) θα μπορούσε αυτό να συνεχιστεί επ' αόριστον, δηλαδή μέχρι να έλθει σε αντίθεση με την εσωτερική πολιτική και τις εκλογικές εξελίξεις .

Αν ο Bernie Maddoff (2008) (ο πρωην προεδρος NASDAQ) πήγε στη φυλακή για τη λειτουργία ενός ιδιωτικού σύστημα Ponzi, γιατί να μην πάει και ο επικεφαλής της Ευρ.Κεντρ.Τραπεζας Jean-Claude Trichet, ESMF (Economic and Financial Affairs of the European Commission,) ο επικεφαλής του Klaus Regling, και τελικά όλη η Deutsche Bank με τον προϊστάμενο της Josef Ackermann δεν βρίσκονται σήμερα στη φυλακή, δεδομένου ότιπαίζουν τόσο σημαντικό ρόλο στο καθεστώς Ponzi που επεβλήθη στην ευρωζώνη και έχουν τεράστιες ποινικές ευθύνες

Ο Blejer σημειώνει ότι η πολιτική αντιπολίτευση συναινεί σε αυτή την εγκληματική δραστηριότητα.

Αρχίζουμε να παρατηρούμε την αντίθεση του κοινού για την χρηματοδότηση αυτού του συστήματος Ponzi στην παρούσα μορφή του, αλλά θα μπορούσαν να γίνουν αρκετά ακόμα. Είναι προφανές ότι, αν δεν τους αναγκάσουν να την σταματήσουν εγκαίρως όλο και μεγαλύτερο χρέος θα μεταφέρεται από τον ιδιωτικό στον δημόσιο τομέα.

Αλλά στο τέλος, Blejer ισχυρίζεται ότι ο φορολογούμενος ο οποίος βρίσκεται στο κάτω μέρος της πυραμίδας, θα είναι εκείνος που θα επιμεριστεί τις απώλειες, ενώ πολλές από τις αρχικές απαιτήσεις των ομολογιούχων θα είναι ήδη εξοφλημένες.

«Επιπλέον, αυτό το "δημόσιο σύστημα πυραμίδας Ponzi" είναι πιο ευέλικτο από ένα ιδιωτικό. Σε ένα ιδιωτικό καθεστώς, η πυραμίδα καταρρέει όταν δεν μπορείτε να βρείτε αρκετούς νέους επενδυτές, πρόθυμους να παραδώσουν τα χρήματά τους ώστε οι παλαιότεροι επενδυτές να μπορούν να πληρωθούν. Αλλά σε ένα δημόσιο σύστημα, όπως αυτό, το σχέδιο Ponzi θα μπορούσε, θεωρητικά, να συνεχίσει για πάντα. Όσο χρηματοδοτείται με δημόσιο χρήμα, το χρέος των περιφερειακών χωρών θα μπορούσε να συνεχίσει να αναπτύσσεται χωρίς κανένα υποθετικό όριο»

Όπως σε μια πυραμίδα, θα είναι πάντα ο τελευταίος που θα έχει το «προσόν» της πλήρης απώλειας των χρημάτων του, έτσι και στην περίπτωση αυτή, θα είναι ο φορολογούμενος που πληρώνει τελικά τον λογαριασμό, αντί των αρχικών ομολογιούχων που έκαναν το οποιοδήποτε λάθος σε επενδυτικές τους αποφάσεις, μας λέει ο κύριος Blejer.

Αλήθεια, εσείς τι λέτε;

Εγώ πάντως δεν ξέρω πια, τι να πω.

Και ιδίως όταν ως HEIL GAP είμαι πλέον πεπεισμένος, ότι με όχημα την δημιουργία του ευρώ και την ίδια την ευρωζώνη, ώστε να αποσυρθεί το εθνικό νόμισμα των ευρωπαϊκών εθνών, ενώ συγχρόνως τεράστια κεφάλαια να έχουν μείνει κλεισμένα μέσα σε χρηματοπιστωτικούς τίτλους και με όλα (ναι όλα) τα εγκλωβισμένα κράτη της ευρωζώνης, τα οποία στην αδυναμία τους πλέον, να τυπώσουν νέο, φρέσκο, ζεστό και αφράτο χαρτονόμισμα, να αναγκάζονται να δανείζονται ΤΙΤΛΟΥΣ (Αεριτζίδικα λεφτά δηλαδή που δεν ξέρεις τελικά τι αξία θα έχουν κατά την λήξη τους και τι θα σε καλέσουν να πληρώσεις στο ταμείο, όπως αυτά του Σημίτη τα οποία και έληγαν ΤΑΥΤΟΧΡΟΝΑ με την είσοδο της χώρας μας στο ΔΝΤ) αντί για ΧΡΗΜΑ κάτω από σκοτεινούς και ολοφάνερα τοκογλυφικούς όρους, από αυτούς τους πιστωτές, τις αποκαλούμενες αγορές από τους παπαγάλους της T.V. ότι τελικά είχε αποτέλεσμα το ευκόλως εννοούμενο, ότι δηλαδή τα δάνεια αυτά και οι πληρωμές των τόκων επιβάρυναν τα οικονομικά των κρατών σε σημεία οικονομικής κατάρρευσης .)

Ας συνειδητοποιήσουμε επιτέλους το απλούστατο, δηλαδή το ότι η Ελλάδα εισήχθη στο ευρώ το 2002 και σε διάστημα μικρότερο των δέκα ετών, έχει καταστραφεί οικονομικά. (Αυτό δεν σημαίνει καθόλου ότι υπό τις παρούσες συνθήκες, συνηγορούμε υπερ της επιστροφής στην δραχμή, την στιγμή που εισαγάγουμε ακόμη και τις πατάτες και όταν δε τα χρέη θα γίνουν δυσθεώρητα εάν φτάσει η ισοτιμία του ενός ευρώ να ισούται κάποτε με δέκα χιλιάδες δραχμές)

Ιδίως όταν φαίνεται ότι η προαναφερόμενη ραδιουργία αυτή, έχει αρχίσει εδώ και πολύ καιρό στα κρυφά και στα «μουλωχτά»(sic), πως μπορούμε μην δώσουμε περισσότερο βάρος τώρα, όταν μια εφημερίδα ευρείας κυκλοφορίας όπως οι F.Time αρχίζει να παραδέχεται δημοσίως την μεγάλη απάτη. Δεν υπάρχει καμία μαζική αλλαγή της πραγματικότητας, αλλά αυτό που υπάρχει είναι μια μαζική αλλαγή των πληροφοριών της πραγματικότητας. Αυτή η μεταβολή δεν είναι η πραγματικότητα, εντούτοις ολοένα και περισσότερο, μοιάζει να παίρνει την μορφή της πραγματικότητας.

HEIL GAP ( or mind the GAP)

Υ.Γ.: Το χρέος στην Ελλάδα ως προς το ακαθάριστο εγχώριο προϊόν αυξήθηκε σε 143 τοις εκατό πέρυσι, και αναμένεται να φθάσει 159 τοις εκατό το 2012, σύμφωνα με το CNBC.

Το χρέος στην Ελλάδα ήταν 127% του ΑΕΠ το 2009 σε σύγκριση με το 2008, όταν ο λόγος του χρέους ήταν πραγματικά κάτω από το 100%, για πρώτη φορά από το 1992.

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου